Estados exportadores limitam compensação de créditos de ICMS

Estudo inédito da Confederação Nacional da Indústria (CNI) mostra que os 10 maiores estados exportadores do Brasil limitam a compensação de créditos de Imposto sobre Circulação de Mercadorias e Serviços (ICMS) por parte de empresas que vendem produtos ao exterior. Os governos estaduais impõem condições para o uso desses créditos tanto no pagamento de dívidas quanto na sua transferência a outras empresas, em confronto com a legislação e com entendimento do Superior Tribunal de Justiça (STJ).

Estudo inédito da Confederação Nacional da Indústria (CNI) mostra que os 10 maiores estados exportadores do Brasil limitam a compensação de créditos de Imposto sobre Circulação de Mercadorias e Serviços (ICMS) por parte de empresas que vendem produtos ao exterior. Os governos estaduais impõem condições para o uso desses créditos tanto no pagamento de dívidas quanto na sua transferência a outras empresas, em confronto com a legislação e com entendimento do Superior Tribunal de Justiça (STJ).

No Brasil, por lei, exportações de mercadorias são desoneradas da cobrança de ICMS. Esse benefício está previsto na Constituição Federal e na Lei Kandir (Lei Complementar nº 87, de 13 de setembro de 1996) e busca tornar os produtos brasileiros mais competitivos no mercado externo.

Na prática, para garantir a exclusão total desse acúmulo de imposto no processo produtivo voltado à exportação, a carga de ICMS que vem embutida em insumos comprados no mercado interno ao longo da cadeia de produção se transforma em crédito para as empresas exportadoras. Esse crédito pode ser abatido de outros débitos que essas empresas possuem com os estados ou transferido para terceiros.

O estudo da CNI mostra, no entanto, que, em sua grande maioria, as legislações estaduais impedem que os créditos acumulados sejam utilizados para a compensação de débitos. Essas limitações contribuem para um cenário no qual uma a cada três empresas (ou 32,9%) que utiliza o ressarcimento de créditos de ICMS simplesmente não consegue receber o benefício, segundo a pesquisa "Desafios à Competitividade das Exportações Brasileiras" de 2018, também conduzida pela CNI.

"Sem a recuperação dos créditos de ICMS, a desoneração sobre as exportações não se efetiva, o que faz com que as empresas internalizem esse custo e prejudica a competitividade dos produtos brasileiros no exterior", diz o diretor de Desenvolvimento Industrial da CNI, Carlos Abijaodi.

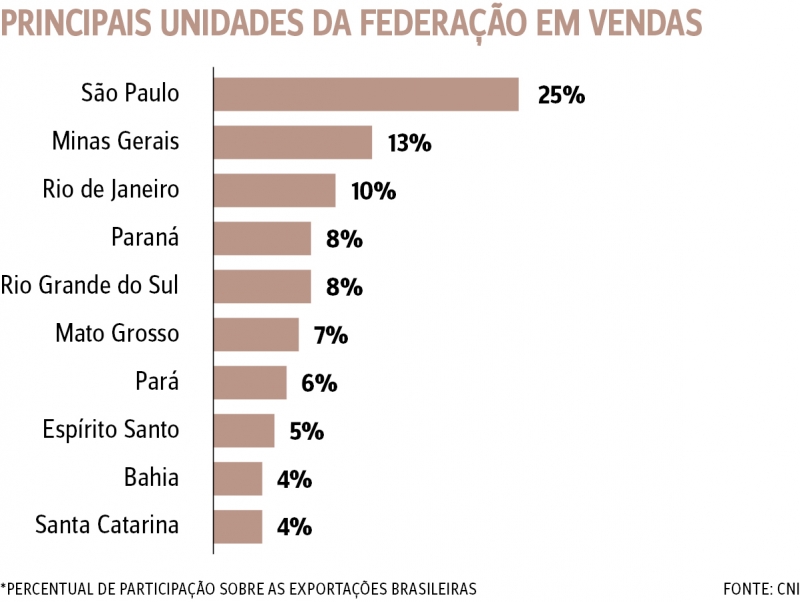

O estudo foi realizado com os 10 estados brasileiros que mais exportam. A lista inclui São Paulo, Minas Gerais, Rio de Janeiro, Paraná, Rio Grande do Sul, Mato Grosso, Pará, Espírito Santo, Bahia e Santa Catarina.

O documento mostra que a limitação à compensação de créditos de ICMS ocorre, sobretudo, no que diz respeito a dívidas decorrentes de substituição tributária (quando a empresa é responsável por recolher o ICMS devido em toda a cadeia), importação (quando há incidência de ICMS sobre a entrada de mercadorias importadas) e diferencial de alíquota (devido nas operações que destinem bens e serviços a outro Estado dentro do País).

Na prática, os estados e o Distrito Federal (DF) colocam uma série de condições para que as empresas possam utilizar os créditos acumulados para compensação com débitos próprios, assim como para transferir os saldos acumulados a terceiros. Neste último caso, muitas vezes os estados exigem autorização do Fisco para permitir a transferência, impõem limites mensais aos valores a serem transferidos ou vedam os contribuintes que possuem débitos com exigibilidade suspensa (quando a dívida está impedida de cobrança por motivos como parcelamento ou processo judicial) a recorrer às transferências, por exemplo.

"Trata-se de limitações que violam a Lei Kandir, como já decidiu o STJ (Superior Tribunal de Justiça) em diversas oportunidades. O STJ tem entendimento consolidado no sentido de que as normas que dispõem sobre a utilização dos créditos acumulados são autoaplicáveis, razão pela qual não seriam passíveis de qualquer tipo de limitação pelos estados", afirma o estudo.

Outros problemas identificados são a existência de regras complexas e não claras quanto à mensuração dos créditos acumulados, imposição de taxas elevadas e tributação de valores recebidos pelas empresas exportadoras em decorrência das transferências de créditos acumulados.

Ao impor tantas condições, o objetivo dos governos regionais é impedir que as empresas utilizem os créditos para quitar seus débitos, obrigando-as a desembolsar os valores em dinheiro. Assim, o não cumprimento da legislação busca resolver um problema fiscal dos estados.

De acordo com a pesquisa da CNI, o Rio Grande do Sul é um dos estados que não apresenta autorização expressa da compensação e impõe restrições à utilização ou transferência (a terceiros) do crédito de ICMS. Já o auditor-fiscal e delegado regional da Receita Estadual, Eduardo Kleber Ferreira, afirma que, "no Estado, praticamente não existe limitação" à compensação.

"A única exigência é que a empresa realize a solicitação da utilização do crédito através do site da Sefaz (Secretaria da Fazenda gaúcha). Analisamos se o saldo credor é idôneo e, em seguida, autorizamos", destaca Ferreira.

Conforme a Receita Estadual, não existem restrições nos casos de compensação. Estes casos preveem o uso do crédito de ICMS para quitação de débito próprio. Entre as hipóteses de compensação estão o pagamento de débitos e compensação com operações cujo vencimento do imposto ocorre no momento da circulação da mercadoria.

Já para transferência do valor de crédito, a Secretaria da Fazenda (Sefaz) admite que há restrições. Ela exige que o crédito seja utilizado para pagamento de aquisições dentro do Estado para estabelecimentos industriais e limita a venda de crédito a outros contribuintes do Estado, dependendo do porte do contribuinte aos valores de R$ 20 mil a R$ 40 mil.

Segundo Ferreira, "essas limitações são para evitar que empresas de outros estados utilizem o Rio Grande do Sul como 'corredor de exportação', utilizando-se de benefícios fiscais de outros estados para 'desovar' o saldo credor em solo gaúcho".

O auditor lembra que os contribuintes gaúchos têm procurado o Judiciário e invariavelmente vêm conseguindo obter medidas liminares para fugir das restrições para transferir o saldo credor.

Tudo o que envolve compensação e transferência do Imposto sobre Circulação de Mercadorias e Serviços no Estado está previsto no Regulamento do ICMS (RICMS). O prazo para autorização da compensação, conforme o documento, é de 10 dias úteis a partir do pedido. Já nos casos de pedido de transferência, o prazo é até o dia 10 do mês seguinte.

Na Região Sul, que inclui Santa Catarina e Paraná, a maior parte das empresas (de todos os portes) apontaram que os tributos nos produtos exportados diminuíam sua competitividade (31,2% delas). Logo após, no ranking de dificuldades enfrentadas está a dificuldade de ressarcimento de créditos tributários federais - IPI e Pis/Cofins (27,9%), a complexidade dos mecanismos de redução tributária na exportação (26%) e a dificuldade de ressarcimento de créditos tributários estaduais - ICMS (23,1%).

Confira aos impactos para quem exporta

A gerente de Política Comercial da Confederação Nacional da Indústria (CNI), Constanza Negri, sustenta que a simples exigência de um pedido de autorização para a utilização do crédito já fere a legislação federal. Ela ressalta que a Constituição Federal de 1988 e a Lei Kandir preveem claramente a desoneração para exportação, incluindo o ICMS. Porém, admite que a forma como o texto da Lei Kandir é construído abre margem para que os estados elaborem suas legislações seguindo distintas interpretações e apliquem a lei de diferentes maneiras.

Com isso, segundo Constanza, as unidades federativas contrariam a essência da Lei Kandir, que é garantir que os produtos brasileiros sejam mais competitivos no mercado externo. "Se compararmos com a economia de outros países, a gente acaba exportando impostos", pontua.

As soluções para esse impasse entre os interesses dos estados, ávidos por manter a arrecadação e recuperar as contas, e os direitos dos exportadores deve passar por uma negociação e reforma das legislações em torno do tema. Para Constanza, "uma solução seria alterar a Lei Kandir para deixar mais especifico que esses processos são devidos e, talvez aquela que melhor represente uma solução definitiva, fazer uma reforma tributária que solucione os grandes problemas de cumulatividade".

Pesquisa da CNI revela diferentes entraves ao comércio

Segundo a pesquisa "Desafios à Competitividade das Exportações Brasileiras", em primeiro lugar entre os entraves à exportação aparecem as elevadas tarifas cobradas por portos e aeroportos, apontadas por 51,8% das empresas como muito impactantes. Os seguintes três entraves também foram considerados críticos por uma quantidade elevada de exportadores (41% a 43,4%): a dificuldade de oferecer preços competitivos, as elevadas taxas cobradas por órgãos anuentes e os elevados custos do transporte doméstico (da empresa até o ponto de despacho das mercadorias).

O excesso de tributos aparece na 12ª posição no ranking de entraves, sendo que o Programa de Integração Social (PIS), a Contribuição para o Financiamento da Seguridade Social (Cofins) e o Imposto sobre Circulação de Mercadorias e Prestação de Serviços (ICMS) foram apontados como os impostos que mais impactam as exportações.

Além disso, cerca de 30% dos exportadores aponta a complexidade dos mecanismos de redução de carga tributária como algo crítico. Quase um terço das empresas não utiliza estes mecanismos nas exportações, sendo que as micro e pequenas empresas fazem ainda menor uso. Em geral, as empresas que os utilizam, se valem principalmente do Reintegra.

A amostra utilizada na pesquisa foi composta por 589 empresas exportadoras brasileiras, extraídas do Catálogo de Exportadores Brasileiros da CNI. O catálogo é formado por empresas cujo valor médio exportado no biênio 2015/2016 tenha sido igual ou superior a US$ 80 mil.